GALERÍAS FUJIFILM

FUJIFILM de México en una iniciativa que busca difundir la imagen, lanza una galería online con lo mejor de las imágenes alrededor del mundo tomadas por X-Photographers, en la que se exponen fotografías capturadas únicamente con cámaras de la serie X de FUJIFILM por reconocidos fotógrafos internacionales.

“FUJIFILM Corporation decidió crear este espacio luego de que todas las cámaras de la serie X de la marca fueran galardonadas internacionalmente por su alta calidad de imagen, su avanzada tecnología y extraordinario diseño. X-Photographers es un espacio en el que reconocemos el fabuloso trabajo de distintos fotógrafos y en donde el internauta puede apreciar lo que las cámaras FUJIFILM X100, X10, FUJIFILM X-S1 y X-Pro1, son capaces de lograr,” señaló Enrique Giraud de Haro, Director de Imágenes Electrónicas de FUJIFILM de México.

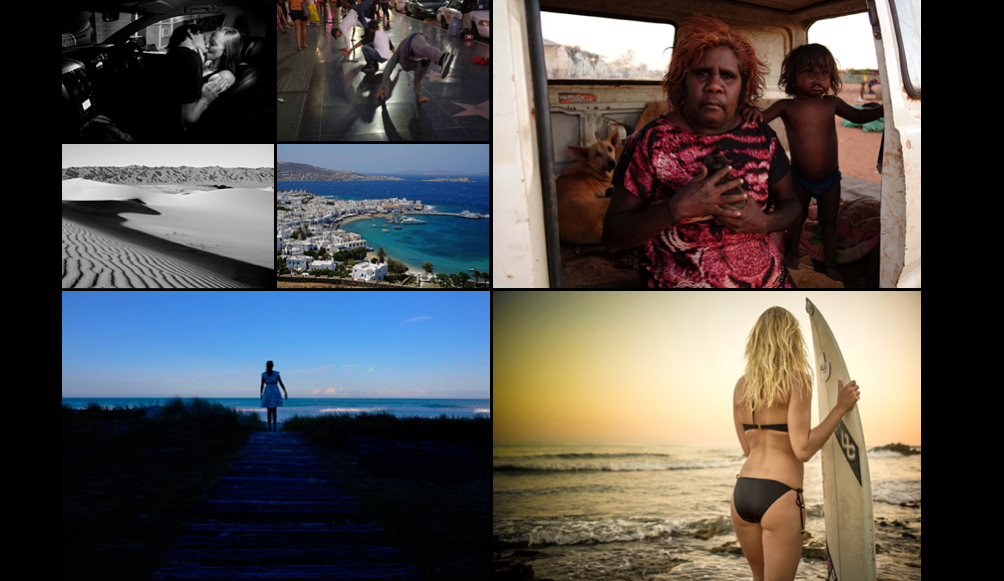

La galería cuenta con la participación de más de 50 fotógrafos reconocidos de 24 países y ofrece series con diversas temáticas como: naturaleza, retrato, moda, deportes, fotografía callejera, entre otros. Además, los autores comparten su experiencia dando a conocer los datos de captura de la imagen.

Carlos Cazalis, fotógrafo mexicano reconocido internacionalmente, participa a partir de 2013 en este foro, como el único representante de México y uno de los pocos latinoamericanos que forman parte de este selecto grupo para mostrar imágenes capturadas con las cámaras FUJIFILM X100 y X-Pro1. El trabajo de Cazalis, que ya puede ser apreciado en X-Photographers incluye algunas fotos del proyecto documental Urban Meta el cual registra distintas vertientes de las principales megaciudades.

FUJIFILM a través de esta iniciativa demuestra una vez más, su compromiso en otorgar nuevas formas de experimentar el fascinante mundo de las imágenes e invita a que se ingrese al sitio http://fujifilm-x.com/photographers para disfrutar todas las fotografías que forman parte de éste.

X-Photographers se actualizará constantemente por lo que el usuario podrá encontrar novedades de manera periódica.